令和2年分の確定申告書、令和1年分と比べて書式が

かなり変わりました。

変わったことにより申告書の書き方について今年は

結構質問が多いので軽くまとめてみました。

申告書Bを使って解説しますが、申告書Aでも変更点は同じです。

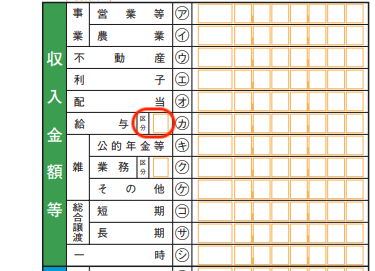

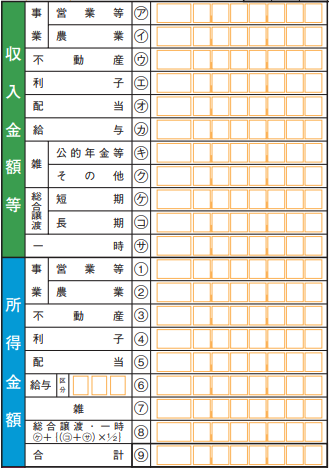

第一表 給与の収入金額の「区分」

令和2年分 令和1年分

収入金額、給与の「区分」ですが、所得金額調整控除の適用を

受ける場合に記入します。

サラリーマンの方で収入は給与のみで医療費控除・ふるさと納税・

住宅ローン控除の確定申告をする方で、令和2年の給与収入が

850万円以下の方は所得金額調整控除は適用外ですので何も記入

する必要はありません。

この「区分」に記入するのは「1」か「2」か「3」です。

「1」と記入する場合は、給与所得者(公的年金等の雑所得に係る

収入なし)で所得金額調整控除の適用を受ける場合です。

「2」と記入する場合は、給与所得と公的年金等の雑所得による

収入があり、給与所得(給与所得控除後)と公的年金等の雑所得

(公的年金等控除額控除後)の合計が10万円超の場合です。

「3」と記入する場合は、「1」と「2」の両方に該当する場合です。

給与所得と公的年金等の雑所得による収入があり、給与収入が

850万円超のときです。

ちょっとわかりずらいかも。

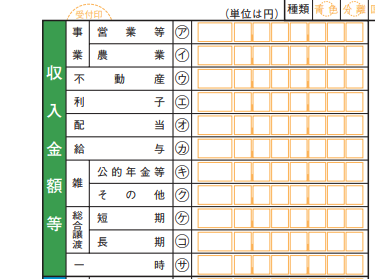

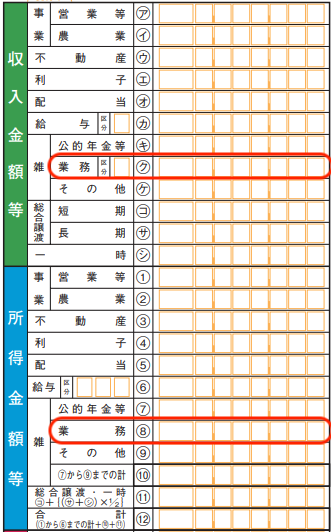

第一表 雑所得に「業務」が加わった

令和2年分 令和1年分

令和1年までは、雑所得は「公的年金等」「その他」の2区分でしたが、

令和2年からは、「業務」が加わりました。

この「業務」の雑所得に該当するものとしては、

原稿料、講演料、メルカリなどのネットオークションを利用した

個人間売買取引、ウーバーイーツなどの食料品の配達などの

副収入です。

上記のもの、令和1年までは「その他」でしたが、

令和2年からは「業務」に金額を記載して確定申告します。

他、収入金額等・雑・業務の横に区分欄がありますが、

この区分欄は何を記載するのか謎です。

確定申告の手引きにもこの区分に関する記載はありません。

なので、ムシでいいと思います。

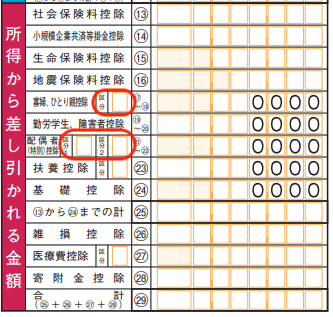

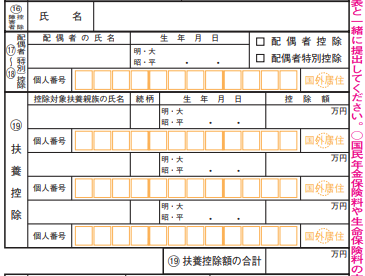

第一表 所得控除 寡婦、ひとり親控除、配偶者(特別控除)の「区分」

令和2年分 令和1年分

寡婦、ひとり親控除の「区分」。

ひとり親控除は令和2年分確定申告からの適用で、

この適用を受ける場合は「区分」に「1」と記入します。

この適用を受けない場合、寡婦控除の適用を受ける場合は

記入ナシでOKです。

配偶者(特別控除)の「区分」。

「区分1」と「区分2」に分かれました。

「区分1」は配偶者特別控除の適用を受けている場合は

「1」と記入します。なので配偶者控除の適用を受けているときは

記入ナシとなります。

「区分2」は配偶者控除か配偶者特別控除の適用を受けていて、

その配偶者が国外に住んでいる場合(非居住者)で年末調整で

これらの控除の適用を受けている場合は「1」と記入します。

ここもちょっとわかりずらいかも。

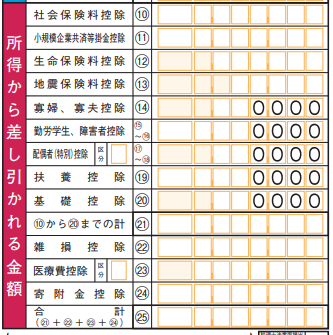

第一表 住宅借入金等特別控除の「区分」

令和2年分 令和1年分

ここも「区分1」と「区分2」に分かれました。

「区分1」ですが、東日本大震災の被災者の方が住宅の再取得に

係る住宅ローン控除の適用を受ける場合に関係してくる箇所です。

ここは令和1年分の「区分」と同じです。

「区分2」ですが、給与所得者が年末調整ですでに住宅ローン控除の

適用を受けている場合には「1」と記入します。

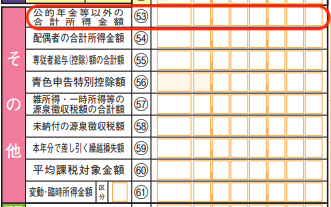

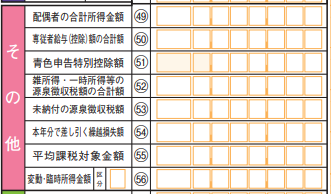

第一表 公的年金等以外の合計所得金額

令和2年分 令和1年分

令和2年分から新たに追加されました。

この箇所は、公的年金等の収入がありそれ以外の収入もある方が

それ以外の収入に係る合計所得金額を記入する欄です。

公的年金等の収入がない方、公的年金等の確定申告をするけど

収入はそれのみの方は記入する必要はありません。

例えば、

公的年金等の収入が200万円(65歳以上、所得90万円)、

給与収入が150万円(給与所得95万円)の場合は、

「公的年金等以外の合計所得金額」に95万円と記入します。

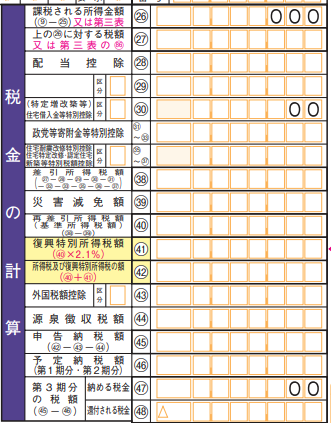

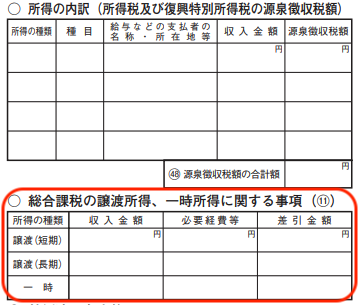

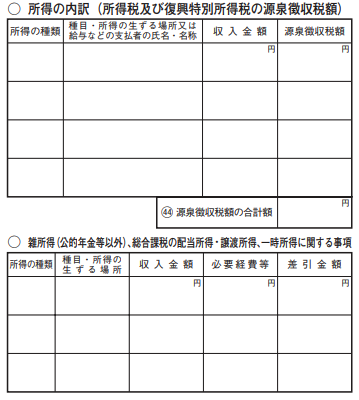

第二表 総合課税の譲渡所得、一時所得に関する事項

令和2年分 令和1年分

第二表も結構変わりました。

令和2年分の「総合課税の譲渡所得、一時所得に関する事項」ですが

公的年金等以外の雑所得がなくなりました。

雑所得で業務・その他(個人年金など)は、上の「所得の内訳」に

記入することになります。

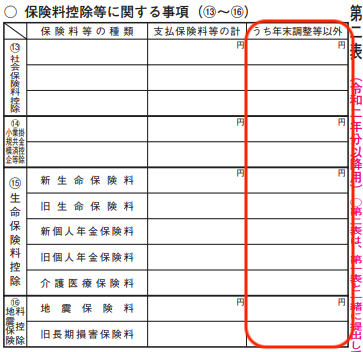

第二表 保険料控除等に関する事項

令和2年分 令和1年分

令和2年分から「うち年末調整等以外」の項目が新たに加わりました。

「うち年末調整等以外」ですが左側「支払保険料等の計」欄に記入した

金額のうち、年末調整で保険料控除の適用を受けていない金額を

それぞれ記入します。

例えばサラリーマン以外の個人事業主(事業、不動産等)の方は

年末調整を当然していないので「支払保険料等の計」と

「うち年末調整等以外」に記入する金額は同額となります。

なお、給与所得者で雑損控除、医療費控除、寄付金控除以外の所得控除が

源泉徴収票と同額の場合は、保険料控除等に関する事項の記入は省略する

ことができます。

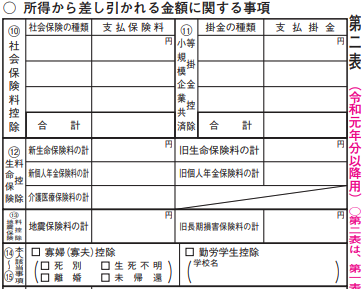

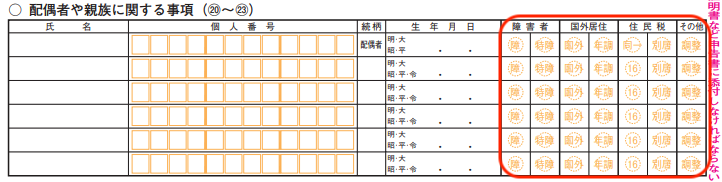

第二表 配偶者や親族に関する事項

令和2年分 令和1年分

令和2年分からは、配偶者や扶養親族の情報を1箇所に集める

様式に変わりました。令和1年以前分は配偶者・扶養親族が障害者の場合

配偶者・扶養の箇所にその人が障害者がどうか記載する箇所はなく

別で記入するようになってました。

「障害者」

配偶者・扶養親族が障害者の場合は「障」に○、

特別障害者の場合は「特障」に○とつけます。

「国外居住」

配偶者・扶養親族が国外に住んでいる親族(非居住者)の場合は

「国外」に○をつけます。

また、年末調整で配偶者控除・扶養控除の適用を受けている場合は

「年調」に○をつけます。

「住民税」

配偶者の場合で、配偶者が同一生計配偶者で確定申告する方

ご自身の合計所得金額が1,000万円超のときは「同一」に○を

つけます(配偶者控除、配偶者特別控除対象外)。

配偶者以外の扶養親族の場合で、扶養親族が16歳未満の場合は

「16」に○をします。

配偶者・扶養親族と別居をしている場合は、「別居」に○を

します。

「その他」

「調整」に○をつける場合は、以下の全てを満たすときなどです。

・所得金額調整控除の適用を受けている(給与等収入金額850万円超)

・配偶者が特別障害者である

・その配偶者が同居している両親の一方の扶養となっている等

レアケースだと思うの○をつけるケースは少ないかと。

おわりに

今日のブログで触れた点は、税金計算には直接は関係しません。

でも、こういったとこを疎かにする方は税金計算でもミスを

犯しやすい傾向にあるかもしれません。