経営セーフティー共済についての節税についてです。

この経営セーフティー共済は、小規模企業共済と同じく

国の機関である中小機構が運営していますので、国が機能していれば、

破綻の心配はほぼほぼありません。

制度の内容

経営セーフティー共済(中小企業倒産防止共済制度)は、

取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを

防ぐことを目的とした制度です。

取引先事業者の倒産の際、無担保・無保証人で掛金の最高10倍

(上限8,000万円)まで借入れできます。

加入後は毎月掛金を支払います(掛金は月額5,000円から20万円まで5,000円

単位で自由に選べる)が、その掛金は費用に算入することができます。

この掛金は掛金総額が800万円に達するまで積み立てることができ、

その積み立てた金額を費用に算入することができるのです。

ただし、積立ですので、解約時にはその積立分が戻ってくるので、

その戻ってきた金額は、収益となります。

自己都合で解約した場合、掛金を12か月以上納めていれば掛金総額の

8割以上が戻り、40か月以上納めていれば、掛金全額が戻ります

(12か月未満は掛け捨てとなります)。

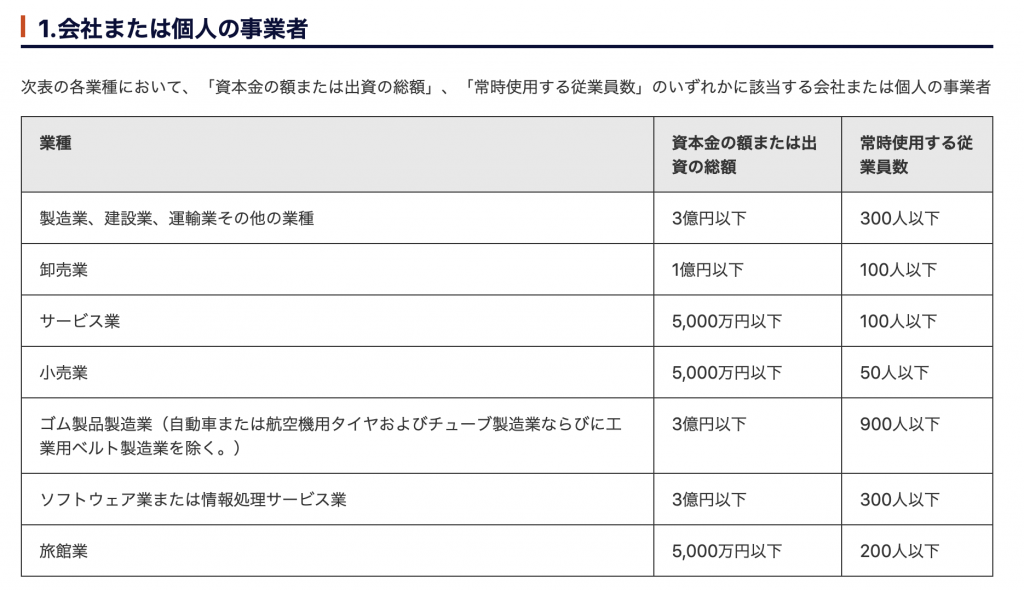

加入資格

経営セーフティ共済には、継続して1年以上事業を行っている

法人又は個人事業主の中小企業者で、下の表の各業種において、

「資本金の額または出資の総額」、「常時使用する従業員数」の

いずれかに該当する場合に、加入できます。

注意点は、不動産業を営む個人事業主の場合、加入はできますが

掛金の経費算入はできないことです。

※中小機構HPより

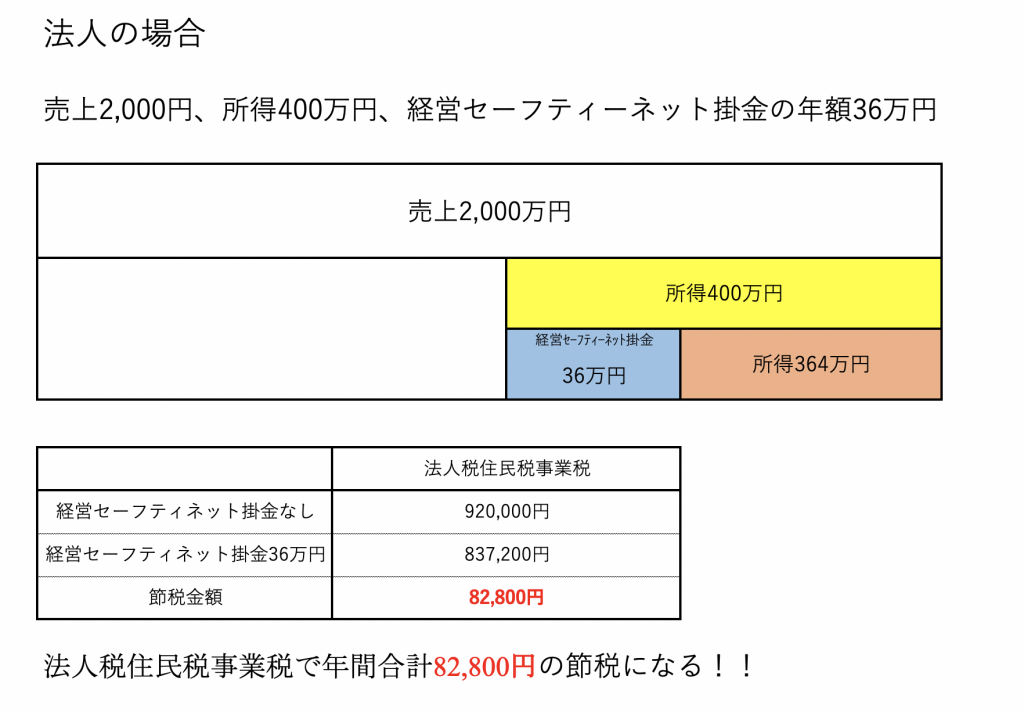

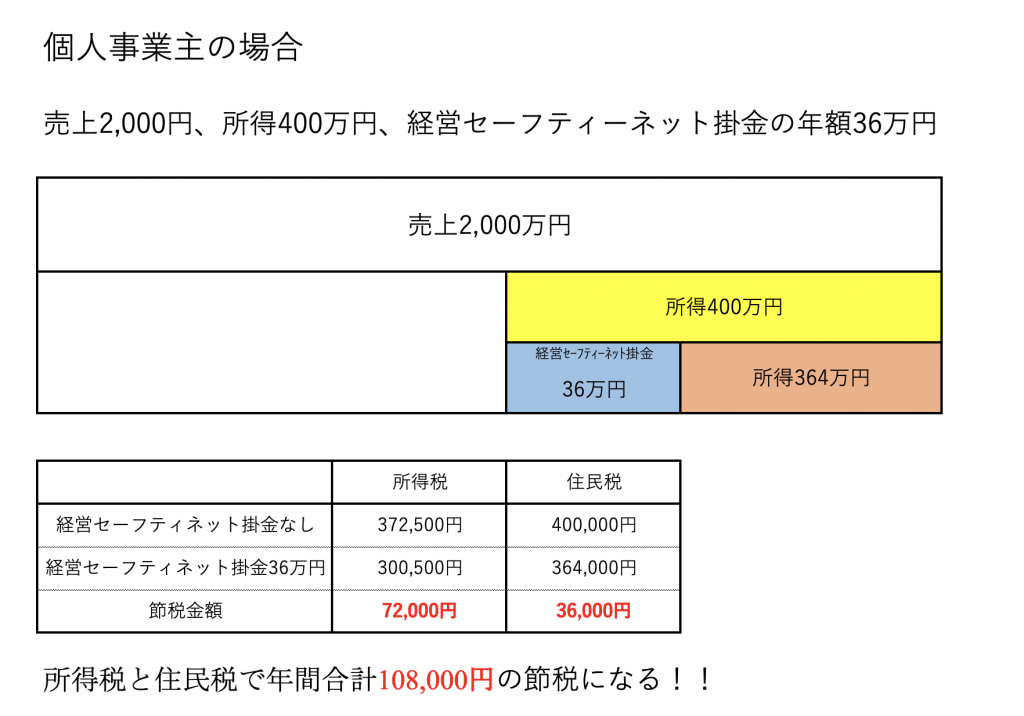

どれくらい節税になる?

法人の場合

個人事業主の場合

加入に必要な書類

下記の書類を持参して、銀行等で加入の手続きをします。

申し込み用紙は、銀行等にあります。

法人の場合

・商業登記簿謄本または登記事項証明書 提示書類

(法務局発行の日から3か月以内の原本)

・法人税の確定申告書(直近の決算書等の添付書類を含む) 提示書類

(所轄税務署の受付印があるもの、電子申告の場合はメール詳細も)

・法人税を納付したことを証する「納税証明書」 提示書類

(確定申告書に記載された中間、確定の税額を納付したことを証する領収書で代えることもできる)

個人事業主の場合

・所得税の確定申告書(直近の決算書・収支内訳書等の添付書類を含む) 提示書類(所轄税務署の受付印があるもの、電子申告の場合はメール詳細も)

・所得税を納付したことを証する「納税証明書」 提示

(確定申告書に記載された予定、確定の税額を納付したことを証する領収書で代えることもできる)

・確定申告書を作成するときに使用した帳簿等(白色申告書の場合) 提示書類

おわりに

経営セーフティー共済の最大のメリットは、掛金が経費になると

いうことです。また、その掛金は積み立てですので、資金繰りに

困ったときに解約して事業の運営資金に回すという使い方もできます。