地震保険は、火災保険とセットで加入する仕組みとなっています。

その対象となる資産により、確定申告する上での地震保険・火災保険の

取り扱いが変わってきます。

地震保険の対象が自分の居住用家屋の場合

確定申告での取り扱い

下記の要件を満たせば、地震保険料控除として所得から

マイナス(所得控除)することとなります。

その年で支払った保険料が全て所得控除の対象となるのではなく、

地震保険料部分(地震保険は、火災保険とセットで加入)のみが

対象となります。

複数年分を一括で支払うこともあるかと思います。

その場合は、一括で支払った保険料(地震保険部分のみ)を保険期間で

割った金額が、その年の所得控除の対象となります。

保険会社から、毎年10月ぐらいに、その年の地震保険料控除の対象となる

控除証明書が送られてきます。そこに控除の対象となる金額が記載されて

いるので、その金額が地震保険料控除の金額となります。

地震保険料控除の適用を受けるための要件

以下の全ての要件を満たす必要があります。

・保険の対象が、「居住用の家屋」でその家屋を常時住居として使用していること

※常時住居として使用していない別荘、空き家などの地震保険契約は対象とはならない

・保険の対象となる家屋の所有者が、「保険契約者」または「保険契約者と生計を一にする配偶者かその他の親族」であること

・地震等による損害により生じた損失の額をてん補する保険金又は共済金が支払われる契約であること

なお、地震保険料控除の対象となる資産は、居住用の家屋だけでなく、

生活用動産(家具、じゅう器、衣服など)も対象となります。

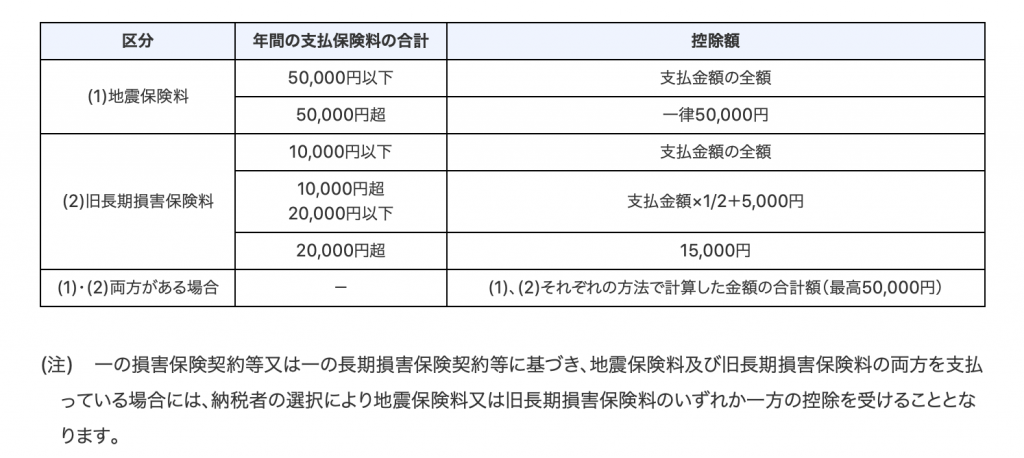

控除額の計算

以下の表の通りです。

※国税庁HPより

その年に対応する支払金額が50,000円以下だと、全額所得控除できます。

なお、長期損害保険料については、国税庁HPのリンクを貼っときますので

ご興味がある方は、見てみてください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1145.htm

地震保険の対象が賃貸用のマンションなどの場合

確定申告での取り扱い

不動産所得が発生する賃貸用マンションなどの地震保険料は、

地震保険料控除(所得控除)の対象とはなりません。

しかし、不動産所得を計算する上での必要経費となります。

この場合、地震保険料部分だけでなく火災保険料部分も必要経費で

落とせます。

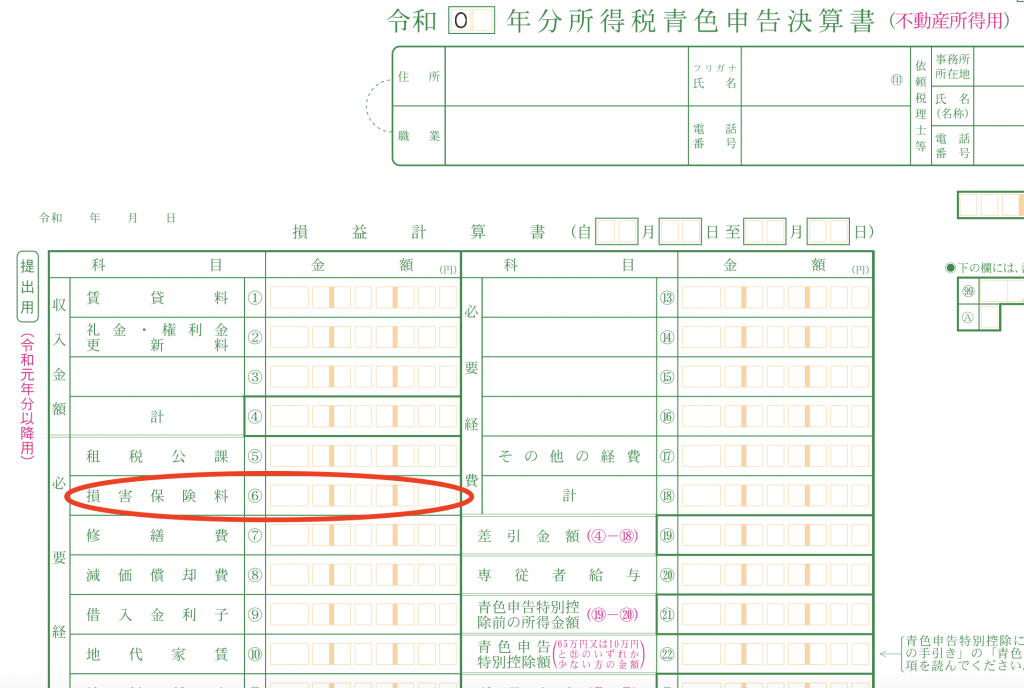

不動産所得用の青色申告決算書に「損害保険料」という科目があるので

そこに入れてください。

経費とできる金額

その年に1年分の保険料を支払ったのであれば、全額経費にして

問題ありません。

複数年分を一括で支払った場合には、保険期間での按分計算が必要です。

例えば、令和1年7月から令和6年6月までの5年分の地震保険料(60,000円)を

一括で令和1年6月に支払ったとしましょう。

令和1年の確定申告で必要経費に算入できる金額は、

60,000円×6月/60月=6,000円 となります。

おわりに

地震や火災などで、損害が発生し保険金を受け取った場合は、

その保険金は非課税となりますので、確定申告に含める必要はありません。

お金をもらっておしまいです。

地震保険料控除は、確定申告だけでなく、年末調整でも当然受ける

ことができます。