弁護士・社会保険労務士・税理士・講演料など個人に支払われる

一定の報酬は基本その報酬金額から源泉所得税が差し引かれます。

その報酬の発生時期と源泉徴収の時期(支払時期)が年をまたいで

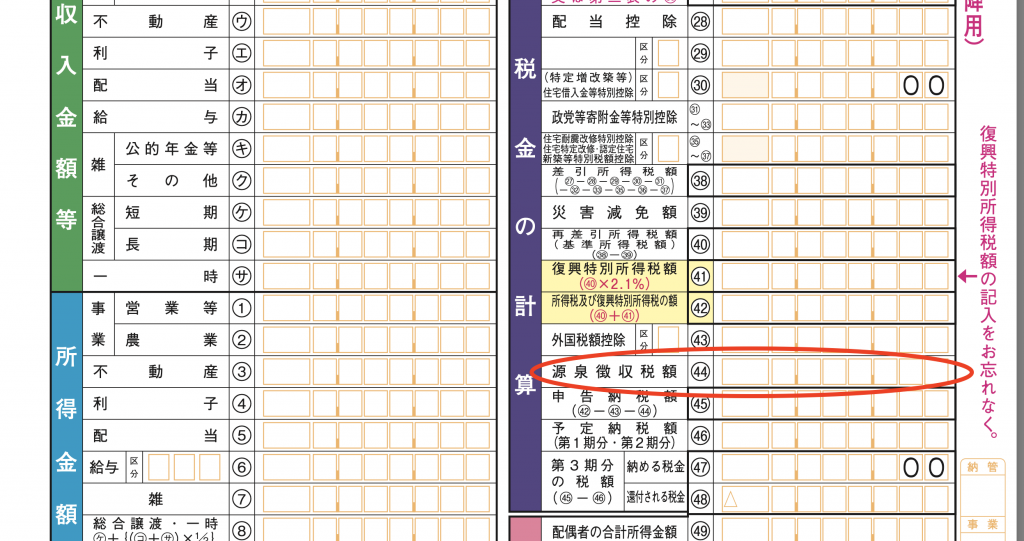

しまう場合には、その源泉は確定申告をするにあたり源泉徴収税額に

含めてしまってよいのでしょうか?

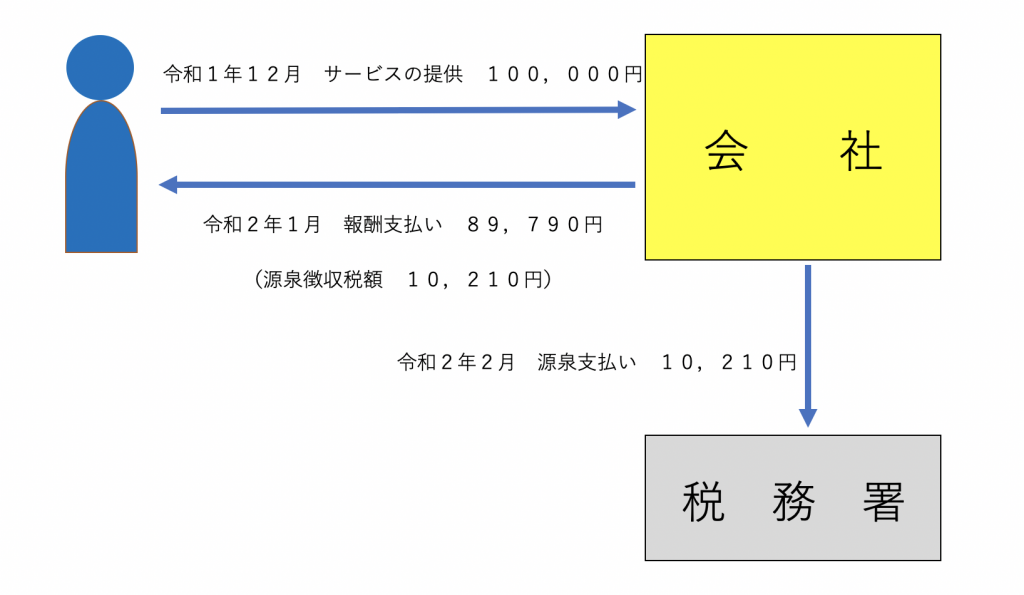

源泉徴収されたお金の流れ

基本、下の図の流れになります。

会社は、原則報酬を支払った月の翌月10日までに源泉したお金を

税務署に納付しなければいけません。

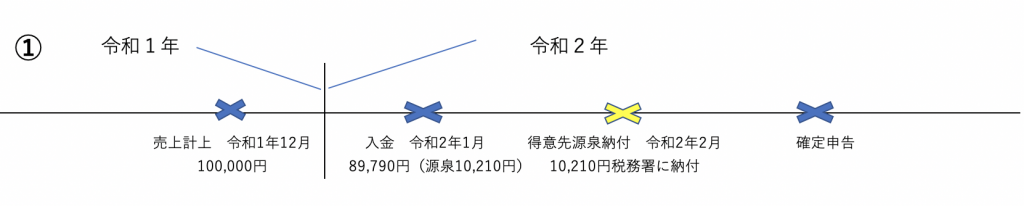

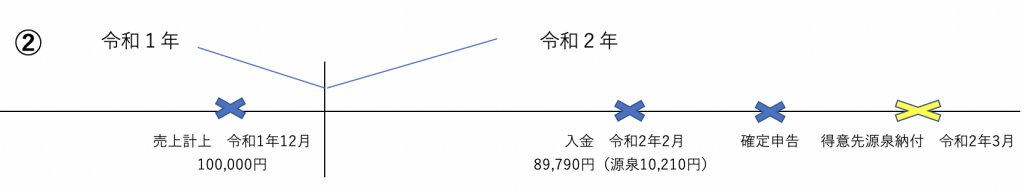

売上時期と源泉時期が年をまたぐ場合

2つの例を見ていきたいと思います。

結論は、上の①②どちらの場合でも、確定申告の際、

源泉徴収税額に含めます。

私も、今回の確定申告で上の①②の両方のケースがありますが、

源泉徴収税額に含めています。

根拠ですが、所得税法第121条第1項第5号に

『源泉徴収された又はされるべき所得税の額は源泉徴収税額に含めなさい』

と書かれています。この『されるべき』が根拠です。

つまり、源泉徴収税額は、売上計上時期と同じで、発生主義で計算して

問題ない、ということです。

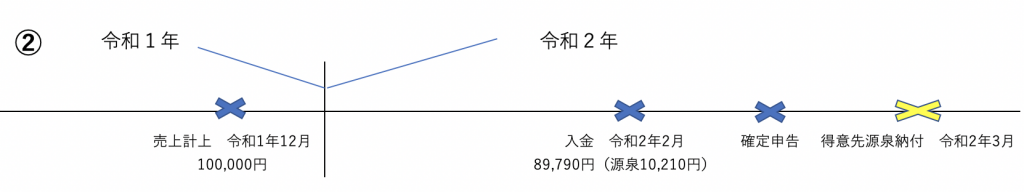

税務署に源泉を納付する前だけど

②のケースですが、得意先が源泉所得税を税務署に納付する前に

確定申告しています。

報酬源泉がある方は、還付申告になることが多いので、

税務署に税金を納付する前に、その税金を含めて還付申告してしまって

いいものなのだろうか? という疑問があります。

結論は、問題ありません。

確定申告と源泉徴収は、同じ所得税法ですが、それぞれ違う条文で

規定されているからです。

支払調書と違う金額で確定申告することとなる

得意先から支払調書をもらうことがあると思いますが、

その支払調書と違う金額で確定申告することが多くなることでしょう。

支払調書に記載されている金額は、現金主義で記載されているものが

多いからです。

支払調書の金額と違う金額で申告することに不安はあるかも

しれませんが、そもそも支払調書は記載方法が間違っている

ものが非常に多いので、気にしないでください。