親などの直系尊属から住宅取得等資金の贈与を受けた場合の

贈与税の非課税の適用を受けるための要件の1つとして、

直接現金(住宅取得等資金)の贈与をしなければいけない、

というのもがあります。

住宅自体の贈与では、非課税の適用を受けられません。

この現金の贈与を省略できる場合があります。

前提

・子がすでに土地を持っている

・その土地の上に住宅を新築する

・子は、住宅新築資金として親から1,500万円の贈与を受ける

・直接、親→子への現金のやり取りはなく親が住宅新築資金を直接業者に支払った

とします。

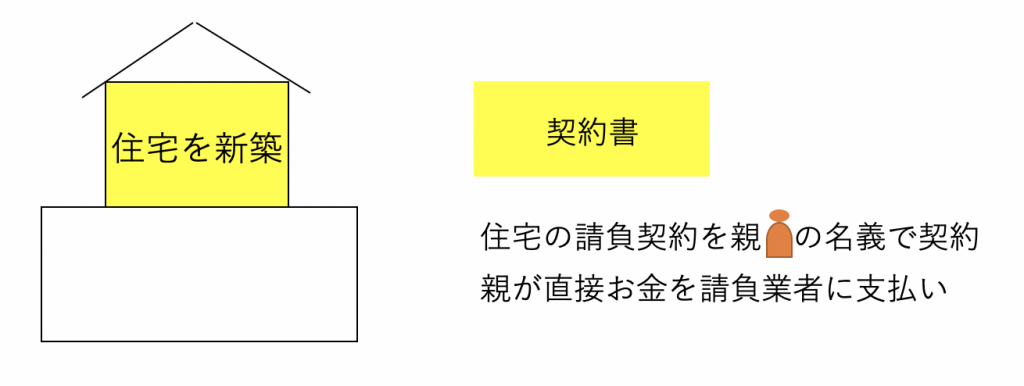

住宅の請負契約の名義が親の場合

請負契約を親の名義にしてしまうと、親の住宅ということになって

しまい、親から子への住宅取得資金1,500万円の贈与は成立しません。

結果、非課税の適用は受けられず、住宅の贈与となってしまい、

その住宅分の高額な贈与税を支払わなくてはならなくなります。

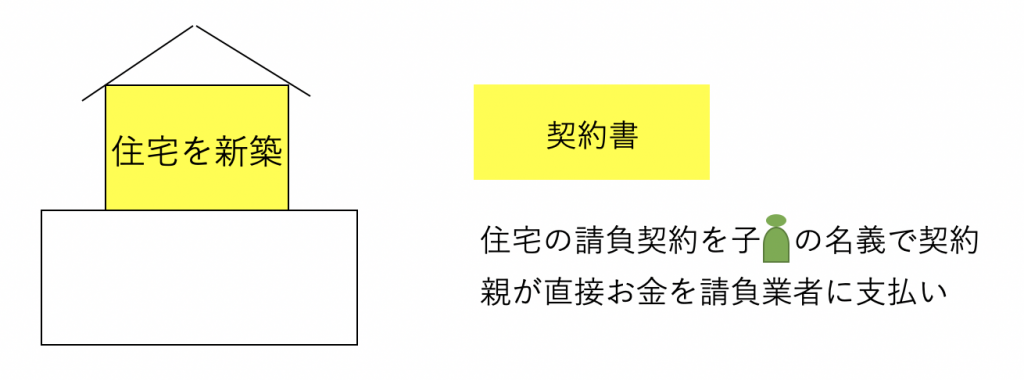

住宅の請負契約の名義が子の場合

請負契約が子の名義であれば、親が直接お金を請負業者に払っても

親から子への現金のやり取りを省略しただけと考えられるので、

その他の要件を満たせば、子は贈与税の非課税の適用を受けられます。

おわりに

税務判断をするにおいて、形式よりも実質での判断が重要視されます。

今回の場合ですと、実質はどちらも親からの子への贈与という点では

変わりはないですが、形式も重要視されるケースです。

今回紹介したような特殊なケースでは、独自の判断は危険ですので、

相談できる税理士がいれば税理士に、いなければ税務署に確認した

ほうがよろしいでしょう。

住宅取得等資金を取得した場合の贈与税の非課税の他の要件については、

過去のブログで書いております。

よろしければご参考にしてください。