青色申告するメリットの1つとして税額控除があります。

その税額控除で「中小企業者等が機械等を取得した場合の税額控除」

というものがあります。

この制度は法人のみならず個人事業主の方にも適用することができます。

内容

機械装置・ソフトウェアなどを取得して使いはじめて、その取得価額が

一定額以上(ソフトウェアであれば70万円以上)である場合には、

納付する法人税からその取得価額の7%を差し引いてくれる制度です。

この制度には限度があり、法人税額・所得税額の20%が限度と

なっています。

例えば、当期に取得価額100万円のソフトウェアを所得して使いはじめた

とします。100万円×7%=70,000円を納付する法人税から差し引く

ことができます。

適用を受けるための要件

・適用対象者

法 人・・・青色申告書を提出する資本金の額3,000万円以下の法人

(資本金の額3,000万円以下でも適用できない場合もある)

個人事業主・・・青色申告書を提出する常時使用する従業員数が

1,000人以下の個人事業主

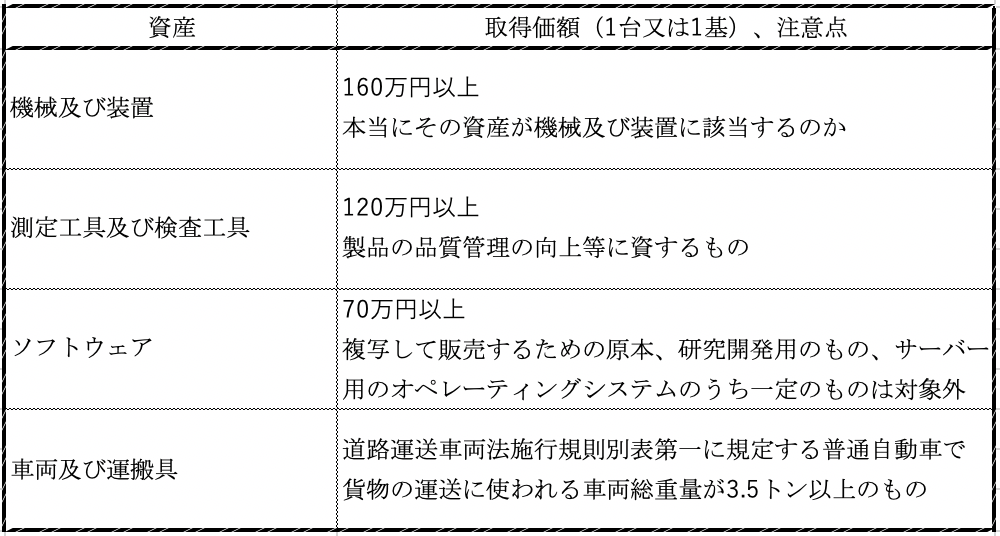

・適用対象資産

・指定事業

この制度の適用対象となる事業は製造業・建設業・サービス業などの事業

であること。ほぼほぼ適用対象事業なのですが、対象外の事業としては、

不動産業・物品賃貸業(駐車場業を除く)・娯楽業(映画業を除く)・

性風俗関連特殊営業です。

税額控除限度額・税額控除限度額の繰越し

取得価額の7%が限度となります。その限度額がその期の法人税額の20%

相当額を超える場合にはその20%が限度となります。

その限度額がその期の法人税額の20%を相当額を超えるためにその期に

おいてその限度額の全部を引き切れなかったときは、その引き切れなかった

金額は翌期に繰越すことができます。

なお、その期が赤字で法人税の納税が出ない場合には、その限度額全額を

翌期に繰越すことができます。

おわりに

この税額控除の制度は昔からある(平成10年から)のですが、現状では

令和3年3月31日までです。おそらくその後も延長されるでしょう。

この制度の適用を受けられるか否かの判定で一番注意しなければ

いけないのが取得した資産が適用対象資産かどうか(本当に機械装置

なのか、適用対象となるソフトウェアなのか)だと思います。

また、この制度は他の税額控除と比べると適用を受けやすいものだと

思います。他の税額控除では証明書を添付しなければいけないもの、

集計が大変なものとかもあります。

ちなみに、確定申告のとき、この制度の適用を受けられたにもかかわらず

一切の手続きをせず確定申告をして申告期限が過ぎてしまった場合には

遡及して適用を受けることはできません。