現金での支出の場合、経費にするには基本領収書等(領収書かレシート)が

必要となる。では、領収書かレシートどちらの方がいいかといえば

レシートの方がいいと思う。内容が記載されているから。

わざわざひと手間かけて領収書をもらう必要はない。

領収書がなければ経費にできない、と思っている方は

そんなことはありません。レシートがあれば十分です。

そもそも領収書等は何で必要なのか?

会社の場合は法人税法、フリーランスなどの個人事業主は所得税法が

根拠法令になるが、領収書・レシートなどの原始記録の保存は経費に

する要件には含まれていない。

ただ相手方から受け取った契約書、領収書その他これらに準ずる書類

(請求書など)は保存しときなさい、とは書いてある。

これは青色申告制度の適用を継続して受けるための箇所に書かれて

いるのだが、経費に関する事項にもつながっている。

税務調査が入り、経費に関して支払いの事実や内容を客観的に確認する

書類は必要となる(説明できなければ否認される可能性がある)ので

結局は経費にするため領収書等は必要となる。

領収書を紛失してしまった場合

本来領収書が発行される取引でそれを保存しとかなかった場合は

どうだろうか。口で説明できても何も証拠書類が何もなくもし

税務調査で入り見つかれば否認される可能性は高いと思う。

本当に支払ったのかわからないからである。

もし領収書を紛失してしまったら一番いいのは再発行してもらうこと。

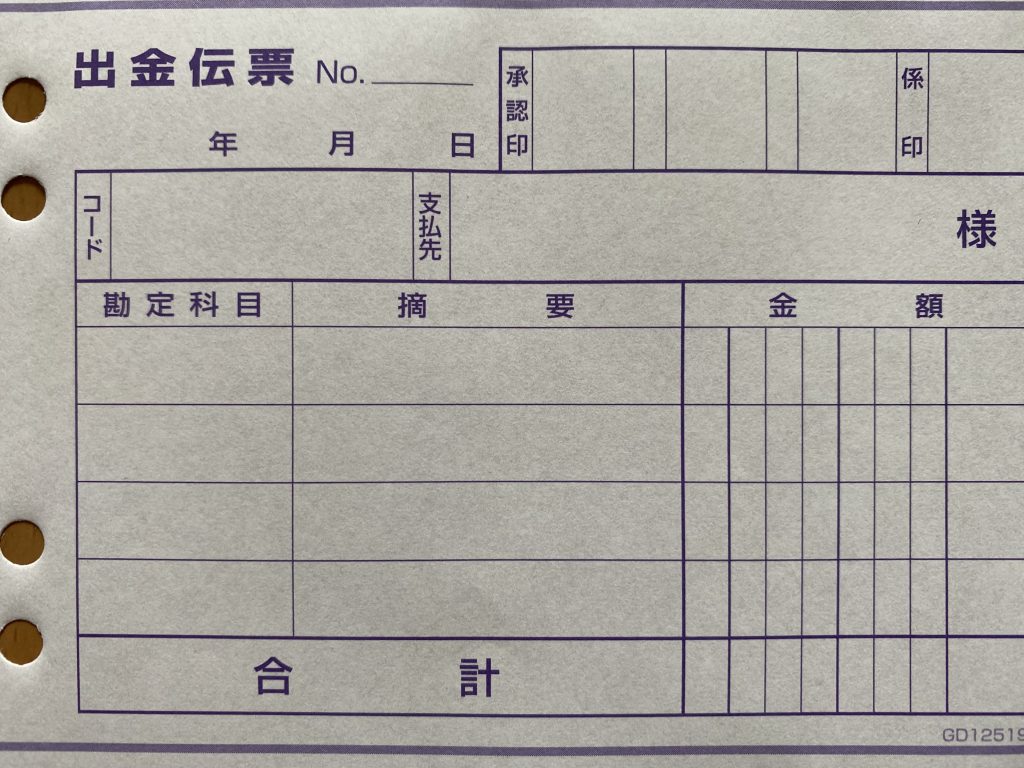

再発行してもらえなかったら領収書の代わりに100均とかで売っている

出金伝票を使いましょう。こんな感じのやつです。

記載内容としては、

・年月日

・金額

・支払先

・内容

を記載しとけば、正当なものであれば経費として認められる可能性は絶対では

ないが高い。出金伝票に必要事項を記載し保存しときましょう。

そもそも領収書・レシートが発行されないもの

香典・お祝い金の支出、神社でのお札購入の支出、

電車賃・自動販売機などの支出があります。

これらの場合も事業に関するものであれば上記の出金伝票に

必要事項を記載し保存しておけば経費としても問題ありません。

香典・お祝い金の支出のときは、誰々が亡くなった・結婚しましたの

ハガキなども合わせて保存しときましょう。

消費税は取り扱いが違う

法人税、所得税は上記の取り扱いなのですが、消費税は違います。

課税仕入れの税込み金額が3万円以上であれば必要事項が

記載された請求書・領収書などの保存が必ず必要となります。

無ければ仕入税額控除は認められません。

消費税の経費(仕入税額控除)とするには

請求書・領収書等の保存が必要と条文で書いてあるからです。

出金・振替伝票ではダメです。

おわりに

領収書・レシートがないからといって経費にするのを

あきらめないで下さい。