住宅として貸付用建物の取得等した場合には、課税売上割合が95%以上に

なった場合などで仕入税額控除できる場合がありましたが、令和2年の

税制改正で仕入税額控除できなくなりました。

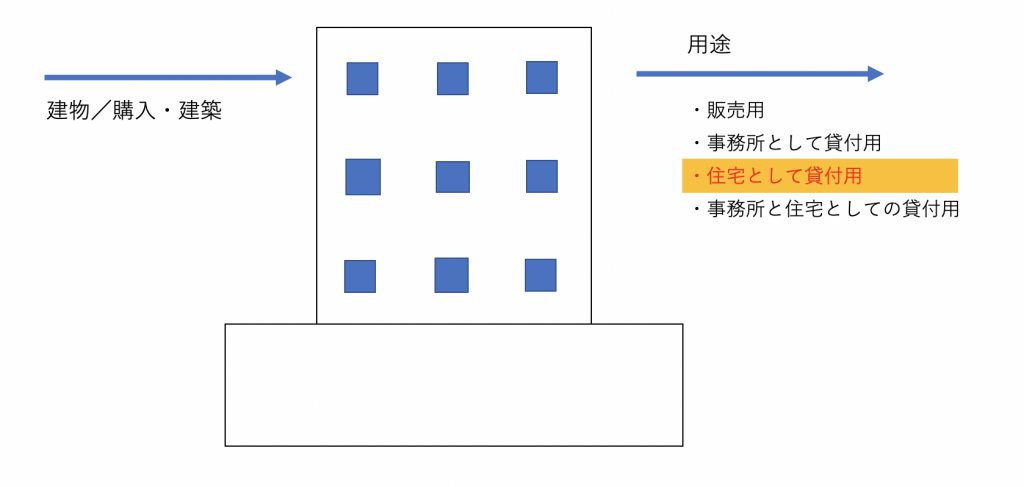

建物建築費・購入費の消費税の取り扱い(税制改正前)

建物の建築費・購入費は、課税売上割合が95%以上で課税期間における

課税売上高が5億円以下の場合は用途関係なく全額仕入税額控除できました。

課税売上割合が95%未満の場合か課税期間における課税売上高(当期の

消費税法上の売上)が5億円超の場合は、その用途により仕入税額控除が

できる金額が変わってきます(個別対応方式の場合)。

下記の控除できる・できないは個別対応方式で消費税を計算した場合です。

用途

・販売用は全額控除できる(課税資産の譲渡等にのみ要するもの)

・事務所として貸付用は全額控除できる(課税資産の譲渡等にのみ要するもの)

・住宅として貸付用は全額控除できない(非課税売上にのみ要するもの)

・事務所及び住宅の貸付用は一定割合控除(共通して要するもの)

が現状での取り扱いです。上記の住宅として貸付用ですが、

個別対応方式で消費税を計算する場合は仕入税額控除はできません、

ですが、課税売上割合が95%以上で課税期間の課税売上高が5億円未満の

場合は全額控除できる、一括比例配分方式で計算した場合は課税売上割合分

の仕入税額控除ができます。

住宅として貸付用で、仕入税額控除ができる場合でも、令和2年の税制改正で

その控除ができないことになりました。

居住用賃貸物件の取得等に係る仕入税額控除の制限(令和2年度税制改正)

内容

住宅の貸付用(居住用賃貸建物)に係る課税仕入れ等の税額については、

仕入税額控除の対象としないこととされました。消費税の還付スキーム

封じですね。

適用開始時期ですが、令和2年10月1日以後に行われる売買取引からとなります。

ただし、経過措置が設けられていて、令和2年3月31日までに締結した

契約に基づき令和2年10月1日以後に引き渡しが行われる居住用賃貸建物に

ついては上記は適用されません。

高額特定資産、調整対象自己建設高額資産

上記は高額特定資産等が対象で、それ以外は対象とならず

今までと同じ取り扱いになります。

高額特定資産とは、一取引単位につき、課税仕入れ等に係る支払対価の額

(消費税抜き)が1,000万円以上の棚卸資産又は調整対象固定資産のことを

いいます。

建物の一部が店舗用になっている居住用賃貸建物

店舗用部分と居住用部分とを分けずに経理処理する場合には

全てが居住用賃貸建物に該当し仕入税額控除ができなくなります。

合理的に分けて経理する場合、店舗用部分については

仕入税額控除は今まで通りできることとなります。

分けて経理するしかありません。

居住用賃貸建物の取得等に係る消費税額の調整(令和2年度税制改正)

居住用賃貸物件の取得等に係る仕入税額控除の制限で仕入税額控除を

受けられなかった場合で、次のいずれかに該当するときは仕入税額控除を

いくらか受けられるようになります。

・第3年度の課税期間の末日までその居住用賃貸建物を有しており、かつ、その全部又は一部をその期間内に課税賃貸用(事務所賃貸用など)に転用した場合

・第3年度の課税期間の末日までにその居住用賃貸物件の全部又は一部をその期間内に第三者に売った場合

おわりに

消費税は改正が多く、コロコロ変わります。この改正は消費税の還付

スキームを防ぐための改正です。そもそもの法律に抜け穴が多いので

こういう改正がよくあります。