国から一定要件を満たせばもらえる補助金、給付金などには

課税されるものと課税を一時的に先送りできるものとに分かれます。

課税されるもの、課税を一時的に先送りできるもの(圧縮記帳の対象となるもの)

課税を一時的に先送りできるものについては、圧縮記帳と呼ばれる処理を

します。圧縮記帳はいくつか種類があり、今回の場合だと国庫補助金等の

圧縮記帳というものが使えます。

課税されるもの

・持続化給付金

・東京都感染拡大拡大協力金 など

上記のものは、国庫補助金等の圧縮記帳は使えません。

後述しますが、国庫補助金等の圧縮記帳を適用する要件の1つに

もらった補助金等でその補助金等の交付目的に合った固定資産を取得等

しなければいけない、とういのがあるからです。

上記の給付金等の交付目的は新型コロナウイルス感染拡大による

売上減少を補うのが交付目的なので対象にはなりません。

他の圧縮記帳の対象にもならないです。

ただ、持続化補助金2,000,000円の交付を受け益金計上したとしても

交付を受けた年度の所得が赤字であれば税金はかかりません。

結果、税金は課税されない、という会社は多いでしょう。

圧縮記帳の対象となるもの

・IT導入補助金

・ものづくり補助金

・持続化補助金 など

上記の補助金は、これらの交付目的に合った固定資産を取得等すれば

国庫補助金等の圧縮記帳の対象となります。

国庫補助金等の圧縮記帳

適用要件

・固定資産の取得等に充てるための国庫補助金等の交付を受けること

・その事業年度に交付を受けた国庫補助金等もって交付目的に合った固定資産を取得等したこと

・その国庫補助金等の返還不要がその事業年度終了時までに確定したこと

・指定された方法で経理すること

が適用要件です。場合によっては補助金の交付を受けたのと

固定資産の購入が事業年度をまたぐ時もあると思います。

その場合でも、「特別勘定」とういものを使えば補助金の交付を受けた

事業年度で圧縮記帳をするのと同等の効果は得られます。

国庫補助金等の圧縮記帳 経理の具体例

IT導入補助金の交付を受けたとしましょう。

・交付額 1,000,000円(返還不要は確定しているものとします)

・固定資産取得 2,000,000円

補助金交付時

| 借 方 | 金 額 | 貸 方 | 金 額 |

| 現金預金 | 1,000,000 | 補助金収入 | 1,000,000 |

固定資産取得時

| 借 方 | 金 額 | 貸 方 | 金 額 |

| 器具備品 | 2,000,000 | 現金預金 | 2,000,000 |

決算時

| 借 方 | 金 額 | 貸 方 | 金 額 |

| 固定資産圧縮損 | 1,000,000 | 器具備品 | 1,000,000 |

| 減価償却費 | 111,000 | 器具備品 | 111,000 |

※減価償却費の計算は耐用年数6年、期中取得で計算しています。

1,000,000×0.333×4/12=111,000

※上記の経理方法以外の方法もあります。

補助金1,000,000円は益金となりますが、固定資産圧縮損として1,000,000円を

損金計上できます。

ただ、決算時の仕訳を見ると、圧縮損の計上と同時に器具備品の簿価を

減らしています。これは当期以降に計上できる減価償却費が少なく

なるということです。

なので圧縮記帳は課税の減免ではなく、課税の繰延、ということになります。

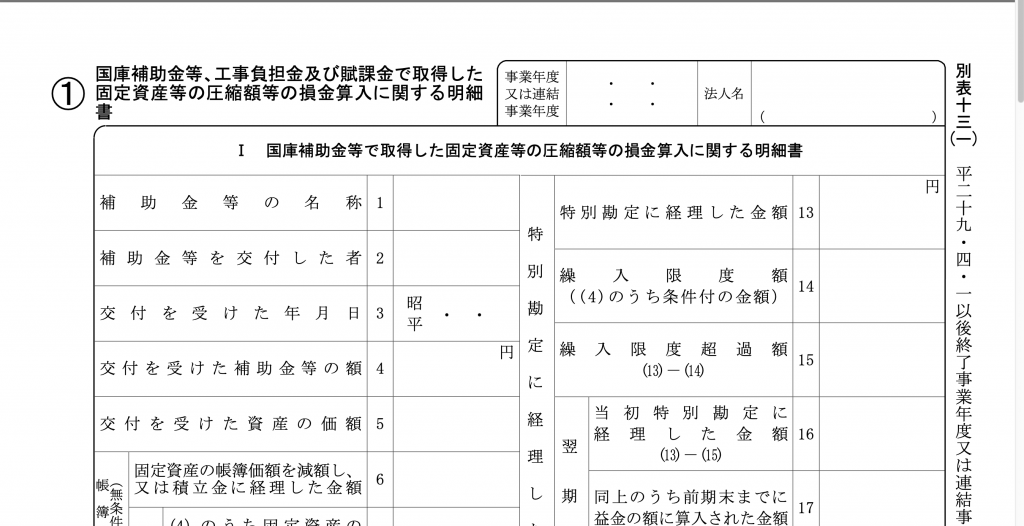

なお、国庫補助金等の圧縮記帳を受けるには、確定申告時に

別表13-1を記載し添付しなければいけないので、もれないようにしてください。

圧縮記帳は課税の減免ではなく繰延

圧縮記帳をすると、初年度は所得はかなり減りますが、

初年度以後本来計上できる減価償却費がすくなくなるので

トータルで見ると同じです。

国庫補助金等の圧縮記帳の対象となる補助金の交付を受けた年が

赤字、というときは圧縮記帳せず(対象資産の減価償却費が普通に

計上できる)というのも当然問題ありません。

状況を見て判断、ということです。