今年も年末調整の季節がやってきました。

企業に勤めている方の毎月の給料から天引きされているものとしては、

源泉所得税、住民税、社会保険料などがあると思います。

年末調整は、給料から天引きされている源泉所得税に関係する手続きです。

そもそも年末調整とは?

企業に勤めている方は、個人ですので所得税・住民税の計算は

1月1日から12月31日までの暦年を計算単位として行います。

今年であれば、平成31年1月1日から令和1年12月31日までが

その計算期間です。その期間の収入金額を基に所得税・住民税の

金額を計算します。

その期間分にもらった給料の1年間に源泉徴収された所得税の合計は

年間にもらった給料の合計から計算した所得税と異なることが

ほとんどです。その精算を行うのが年末調整です。

年末調整に対応していないものは?

・医療費控除

・ふるさと納税等の寄附金控除

・住宅ローン控除(住みはじめて1年目)

上記3件などが年末調整では対応できない制度になります。

医療費控除と住宅ローン控除は確定申告するしかないのですが

ふるさと納税に関しては「ワンストップ特例」というものがあり

確定申告をしなくても住民税の所得控除を受けられます。

この「ワンストップ特例」の適用を受けるには要件があります。

また、確定申告をしないので所得税の計算には関係なく

住民税の所得からのみの控除となります(所得税分もまとめて控除)。

詳しくは後日ブログでご説明いたします。

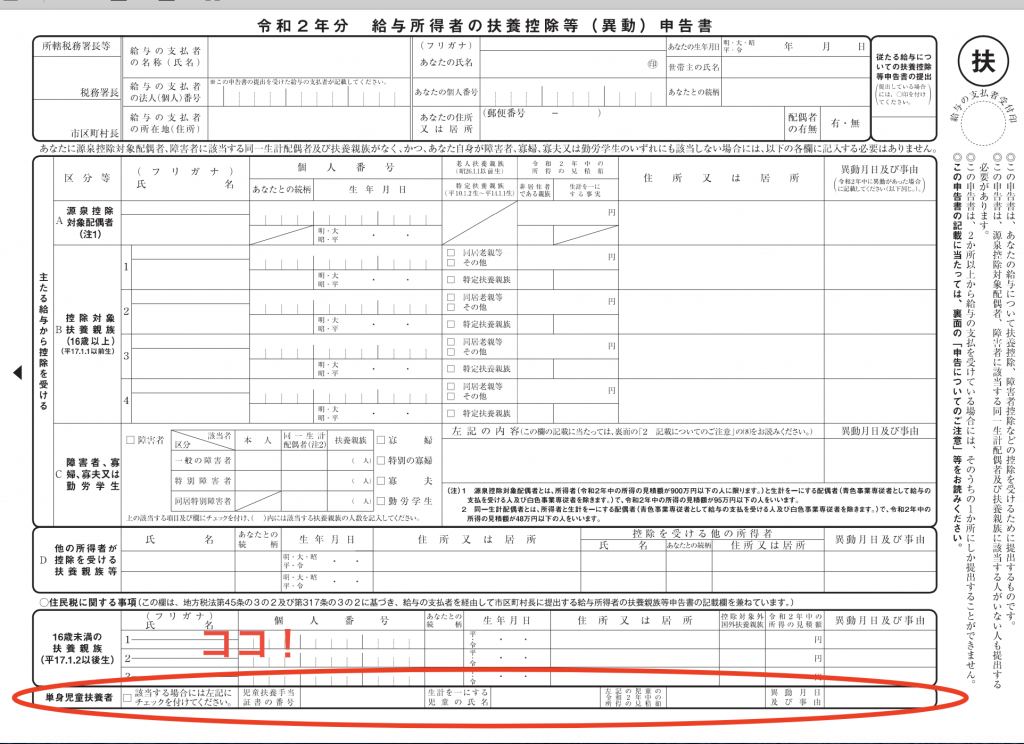

令和2年分(来年)の扶養控除等申告書の変更

年末調整では、従業員の方にお渡しする書類のひとつに令和2年分の

扶養控除等(異動)申告書があります。この書類は来年の給料を支払う

ときの源泉徴収税額の計算、年末調整に使います。

この申告書の住民税に関する事項に「単身児童扶養者」の欄が追加されました。

申告書の提出者が「単身児童扶養者」に該当する場合には、児童扶養手当の

証券番号や同一生計内すべての児童・所得見積額を記載します。

単身児童扶養者とは、児童扶養手当を受けている未婚のひとり親で

対象児童の本年の所得の見積額が48万円以下の者、です。

この記載がないと、令和3年度からの単身児童扶養者の人に対する

住民税の非課税措置の適用を受けることはできません。

従業員の方々に説明をしとかないと記載モレが多くなると思います。

単身児童扶養者の人に対する住民税の非課税措置

令和3年度の住民税より、子どもの貧困に対応するため児童扶養手当を

受けているひとり親の方について住民税を非課税とする措置が創設されました。

対象者

次のすべてに該当するひとり親が対象です。

①児童扶養手当の支給を受けている児童の父または母

②婚姻(事実婚を含む)をしていない人または配偶者の生死が明らかでない人

③前年の合計所得金額が135万円以下の人

(給与所得者であれば、年収2,043,999円以下)

①の児童とは、父または母と生計を一にする子で、前年の総所得金額等の

合計が48万円以下である子、です。

なお、①と②に該当する人を「単身児童扶養者」といいます。

住民税の非課税措置の適用を受けるには

給与所得・年金所得がある人は、令和2年分以降の扶養控除等(異動)申告書の

住民税に関する事項「単身児童扶養者」欄に単身児童扶養者である旨を記載する

必要があります。

おわりに

今年は、昨年と比べて変更事項は少ないのですが、来年は大きく変わります。

変わるものとして、

・年末調整手続きの電子化

・給与所得控除、基礎控除の改正

・所得金額調整控除の創設

・各種所得控除を受けるための扶養親族等の合計所得金額要件等の改正

・給与所得者の基礎控除申告書、所得金額調整控除申告書の新設等

・住宅借入金等特別控除の改正(消費税がらみ)

などがあります。

特に、年末調整手続きの電子化は、年末調整の作業に関するものですの

改正による影響は大きいと思います。